Представители ведущих экономических институтов, экономисты и юристы-практики начали на площадке ВЭО России предметный разговор об изменении структуры налогообложения и приглашают присоединяться к дискуссии все заинтересованные стороны, планируя провести цикл встреч для обсуждения концепции налоговой реформы.

Проект налоговой стратегии представили:

Анастасия Алехнович, глава Экспертного центра при Уполномоченном при Президенте Российской Федерации по защите прав предпринимателей, директор Института экономики роста им. П.А. Столыпина

Кирилл Никитин, председатель Комитета по налоговой и бюджетной политике «Деловой России», директор Центра налоговой политики экономического факультета МГУ им. М.В. Ломоносова

Поручение президента разработать основные направления налоговой политики на 2019-й и последующие годы было дано Правительству еще в декабре 2016-го, но, по мнению многих представителей экспертного сообщества, пока серьезных разработок нет, а отдельные решения идут часто вразрез с обещанием не менять налоговую нагрузку. На встрече в Доме экономиста прозвучала мысль о том, что непоследовательность в налоговой сфере, отраженная в том числе и в бюджетных решениях, связана с отсутствием единой стратегии социально-экономического развития, из-за чего не сформирована и современная налоговая политика, даже на уровне концепции. На площадке ВЭО России был представлен проект налоговой стратегии, разработанный совместно рядом аналитических и научных центров, работу координировал Институт экономики роста имени П.А. Столыпина.

«Мы все видим последствия точечных, выдернутых из контекста решений, сиюминутных, которые направлены на краткосрочный горизонт. Это крайне опасно, и мы взялись за эту работу уже давно, в рамках разработки «Стратегии роста». Мы очень благодарны, что именно на Абалкинских чтениях мы первый раз вносим в широкий круг экспертов этот документ», — отметила Анастасия Алехнович.

Налоги для неравенства

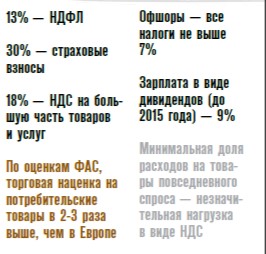

По мнению авторов документа, текущая налоговая политика усугубляет социальное неравенство, то есть не исполняет одну из функций налоговой системы — выравнивающую. Речь идет и о неравенстве в секторах экономики, и по регионам, и между слоями населения. При этом делается вывод, что налоговая нагрузка на физических лиц после серьезного анализа вовсе не является низкой или льготной в сравнении с другими странами.

«Значительную часть идей, заложенных в программу, мы взяли

из работ многих членов Вольного экономического общества России».

Налоги на физических лиц в России лишь на первый взгляд ниже, чем в развитых странах. Если в Германии налоговая нагрузка на человека или модельную семью без детей — 23%, то в России — 13%. Однако в России нагрузка на фонд оплаты труда составляет более 36%, тогда как в Германии — 16%. Кроме того, в Германии уровень налогов на семью резко снижается с появлением первого и тем более второго ребенка, а в России остается практически неизменным. По мнению авторов концепции, очень высокая нагрузка на фонд оплаты труда дестимулирует создание высокопроизводительных рабочих мест.

В пользу богатых

Небольшая часть населения, которая относится к категории высокообеспеченных, фактически выходит из-под налогообложения, так как получает доходы в виде дивидендов от собственных предприятий. Также им до сих пор доступны офшорные схемы как физическим лицам. Таким образом, налоговая нагрузка в структуре доходов, конечно же, несущественна. Часть доходов наиболее обеспеченной группы населения не подлежит существенному налогообложению.

Регрессивная шкала налогов

Налоги против развития

Уровень корпоративной налоговой нагрузки в РФ выше среднемирового на 7%. Очень высок уровень изъятия денег из экономики, оставляющий предприятиям немного ресурсов для развития, отметила Алехнович. К оценке налоговой ситуации в России Кирилл Никитин добавил ряд неявных проблем, которые напрямую не связаны с налоговой системой, но крайне важны с точки зрения изъятия денег из реальной экономики.

«Давайте представим себе, что у семьи в Москве и Вашингтоне — один и тот же уровень доходов,одна и та же зарплата, один и тот же уровень цен на недвижимость и т. д. Мы прекрасно понимаем, что при той же зарплате и совершенно иной доступности кредитных ресурсов я в Вашингтоне куплю себе дом в два раза больше: доступность более дешевого кредита позволяет при том же уровне доходов использовать кредитные средства, обеспечить совершенно другую доступность жилья.

Теперь давайте перенесем ту же самую логику на промышленные предприятия. Одинаковый уровень изъятия при совершенно разной доступности кредитных ресурсов ставит предприятия в совершенно иные условия. И с этой точки зрения при недоступности кредитных ресурсов и дороговизне кредитных ресурсов, к сожалению, основным источником развития становятся собственные средства предприятия, а это означает, что нагрузку на прибыль и нагрузку на оборотные фонды за счет НДС нужно снижать. Вот эту принципиальную логику мы подчеркиваем. Это наша ключевая вводная», — сказал Кирилл Никитин.

По мнению авторов документа, налог на прибыль для бизнеса, особенно нового, не так важен: сначала надо эту прибыль заработать, а уже второе дело — освобождение от налогов инвестируемой прибыли. Гораздо серьезнее бьет по реальному сектору экономики нагрузка на основной капитал.

С начала года произошел очередной налоговый скачок в этой области за счет разрешения субъектам Федерации облагать движимое имущество по ставке 1,1%, с 2019 года — по ставке 2,2%. И эта мера идет вразрез с логикой обновления производственных мощностей: теперь люди будут считать, сколько с обновленного оборудования им придется заплатить.

Де-факто это дестимуляция модернизации. Кроме того, в федеральном бюджете на 2018 год есть предложение по утилизационному сбору на производственное оборудование. При этом никаких отчетов об использовании других утилизационных сборов до сих пор нет: не ясно, были ли это просто дополнительные сборы, а не потраченные на реальный процесс утилизации деньги?

Представители «Деловой России» и бизнес-омбудсмена признали, что рентабельность активов предприятий продолжает падать. Малый и средний бизнес — на грани выживания. При этом огромный теневой сектор не платит налоги вообще и увеличивающаяся налоговая нагрузка расширяет и этот сектор.

Крупные игроки имеют преимущество

В России — самая высокая налоговая нагрузка не на сырьевой сектор, а на прочие коммунальные и социальные услуги, сельское хозяйство и обрабатывающее производство.

Уровень изъятия денег из экономики в России — 30–35%.

Если из общего объема налогов вычесть ДПИ, то налоговая нагрузка на предприятия сектора добычи ископаемых оказывается минимальной. Кроме того, налоговая нагрузка на прибыль — самая низкая в операциях с недвижимым имуществом, торговле, финансовой деятельности.

Максимальные поступления в бюджет приходят, естественно, от крупных предприятий, однако самая высокая налоговая нагрузка — на малые и средние, то есть — прямое дестимулирование в том числе и обрабатывающего сектора.

Этот вывод сделан на основе анализа данных Федеральной налоговой службы. И в этом видна явная нелогичность, несообразность целям развития экономики, если исходить из регулирующей и уравнивающей роли налоговой системы.

Избыточная централизация

Избыточная централизация налоговой системы — факт, который признают уже все. Россия, конечно, уникальная страна, но не настолько, чтобы не анализировать международный опыт, замечают Алехнович и Никитин. В сравнении со странами, где аналогичные уровни бюджетов, федеральный бюджет у нас имеет серьезный перекос, а на местном уровне остается всего 6% налогов. Это проблема, которую регионы ощущают особенно остро. Фактически местные власти демотивированы, лишены цели к созданию условий для бизнеса, для инвесторов, для развития.

При этом от них зависит очень много. Более 500 полномочий сосредоточены на муниципальном уровне: подключение, тарифы и пр. Мы часто видим, как поручение самого высокого уровня — от президента — по улучшению инвестклимата сталкивается на местном уровне в лучшем случае с непониманием, а в худшем — с сопротивлением, отметили эксперты Столыпинского клуба.

Новое бюджетное право

«Допустим у нас раньше было предприятие белое и предприятие черное. Одно не платило налоги, другое платило налоги за себя и на самом деле за черное предприятие. Теперь у нас оба предприятия белые, и то платит налоги, и второе платит налоги. Вопрос: почему мы платим по той же самой ставке? Почему при росте собираемости мы фиксируем неизменность налоговой нагрузки? На мой взгляд, каждый процентный пункт увеличения собираемости за счет вывода теневой экономики из тени в свет должен сопровождаться процентным пунктом снижения налоговой нагрузки на белый сектор экономики», — привел пример Никитин.

Это один из основных тезисов программы «Умной налоговой политики»: улучшая собираемость, возвращать налогоплательщикам дополнительные сборы за вычетом инфляционного компонента.

Таким образом будет улучшаться собираемость по фондам Федеральной налоговой службы, администрирование и собираемость взносов ФСС, снизится нагрузка на фонд оплаты труда.

ЭЛЕМЕНТЫ УМНОЙ НАЛОГОВОЙ СИСТЕМЫ

I этап

- Снижение общей налоговой нагрузки до максимума — 35% от прибыли.

- Создание условий для выхода бизнеса из тени, направленных на рост МСП.

- Стимулирование модернизации и повышение производительности труда с целью повышения налогооблагаемой базы.

- Ликвидация излишней нагрузки и неравенства в доходах населения.

- Налоговое и бюджетное стимулирование властей различного уровня к привлечению инвестиций.

- Создание информационно-аналитической системы «Электронная экономика 1.0», которая объединит базы Казначейства, ФНС, ФТС, пенсионных фондов. Катастрофический перекос в данных по развитию экономики регионов не позволяет принимать серьезные решения.

Цель этапа:

Без изменения структуры налоговой системы и внедрения новых инструментов перенацелить налоговую политику с краткосрочных фискальных целей на цели стимулирования стабильного экономического роста, привлечь инвестиции в высокотехнологичные предприятия.

II этап

- Отраслевая и региональная диверсификация.

- Повышение нагрузки в отраслях и регионах с избыточной доходностью и снижение — в перспективных секторах, отраслях, регионах.

- Перераспределение доходов между различными уровнями бюджетов.

- Усложнение налоговой системы для тонкой настройки при помощи Big Data, что позволит установить оптимальный уровень изъятия из экономики.

Цель этапа:

Тонкая настройка налоговой системы, направленная на устранение диспропорций и эффективное перераспределение ресурсов с целью обеспечения устойчивого роста экономики.

ВАЖНО ДЛЯ ВСЕХ МЕР И ЭТАПОВ!

Стабильность налогового законодательства.

Критика и комментарии

Бизнес не заинтересован

Руслан Гринберг, научный руководитель Института экономики РАН, член-корреспондент РАН, вице-президент ВЭО России

— Мне кажется, есть упрощенное представление о том, что бизнес в России готов на разные революционные изменения, на очень активную предпринимательскую деятельность, и ему мешает налоговая система…

Я смотрю на это по-другому. Мне кажется, что одна из самых главных проблем России и российской экономики в том, что у нас нет предпринимательской активности, предпринимательского аппетита, жадности, если хотите, какая должна быть у предпринимателей, потому что неизвестно, что производить. Мой опыт общения с малым и средним бизнесом говорит о том, что когда вы живете в этой среде и видите, что ваши товары и услуги продаются, то вы не особенно обращаете внимание на налоговую нагрузку…

У нас нет малого бизнеса, потому что нет и большого, а если есть большой бизнес, он не нуждается в малом бизнесе. В той же Германии или Италии малый бизнес борется за заказы большого бизнеса, и это создает серьезную величину ВВП. В России МСП, я считаю, абсолютно эффективный и вполне нормальный. Другое дело, что у него ниша есть только такая — торговля, строительство и услуги.

Это обстоятельство надо учитывать. Если у вас нет стратегии облагораживания индустриального ландшафта страны, то вы тогда не можете думать о налоговой системе, она может быть только вторичной после того, когда у вас есть более-менее серьезное целеполагание. А наше правительство не хочет этим заниматься. Оно идет нам навстречу, когда мы говорим о том, что нам нужно индустриальную политику — пожалуйста. Долго-долго мы их уговаривали, что индустриальная политика — это не плохое, не архаическое сочетание слов. Теперь пожалуйста. Закон хотите — пожалуйста, стратегическое планирование хотите — пожалуйста. Но это не меняет сути дела.

Прибыль минус убытки

Игорь Николаев, директор Института стратегического анализа, компания ФБК

— Сейчас некоторые макропоказатели у нас хорошие, но есть важный финансовый показатель — сальдируемый финансовый результат, и он демонстрирует очень нехорошую тенденцию. Январь, сентябрь 2017 года — минус 8,8% к январю-сентябрю 2016 года. Финансовое состояние предприятий, если сравнивать с прошлым годом, становится хуже, а в некоторых видах экономической деятельности совсем плохо. В строительстве — минус 66,4%, в оптовой и розничной торговле — минус 22,3% по сравнению с соответствующим периодом прошлого года. В целом по экономике сальдированный финансовый результат, то есть прибыль минус убытки, существенно хуже, чем в прошлом году.

То есть у нас происходит повышение налоговой нагрузки в условиях, когда финансовое состояние ухудшается. Вот это еще очень важно иметь в виду и, я считаю, делать акцент на том, что ставки основных налогов не равны налоговой нагрузке.

Диспропорции системы

Сергей Глазьев, академик РАН, советник Президента РФ

— Я кратко хотел бы обратить внимание на диспропорции налоговой системы и сразу скажу о рекомендациях. Первая диспропорция, на которую постоянно обращал внимание академик Львов, в том, что у нас самым недооцененным фактором производства является труд, который, замечу, по объему заработной платы, доле заработной платы в выпуске продукции у нас — один из самых низких. То есть степень эксплуатации труда, если брать на единицу заработной платы, в России в три раза выше, чем, скажем, в Европейском союзе. И труд, самый недооцененный фактор по сравнению с природными ресурсами, в какой-то степени с капиталом, является главным фактором налогообложения. НДС, налог на прибыль, выплаты по фонду соцстраха — это все труд. Это первая диспропорция, которая, конечно, должна быть устранена.

Две другие диспропорции были указаны: реальный сектор платит больше, чем посредники, и регионы получают меньше, чем централизованная бюрократия. Вопрос, как исправлять эти диспропорции? Исходя из оценки вклада разных факторов в национальный доход, очевидно, что главным фактором у нас на сегодняшний день является природный ресурс. Исходя из этого и была выдвинута идея про природную ренту в качестве основы, главного фундамента налоговой системы. Частично она была реализована. Сейчас экспортные пошлины постепенно убираются под давлением наших обязательств перед ВТО.

Я считаю, что это абсолютно неправильная вещь. Нам нужно сохранять налогообложение природных ресурсов, природной ренты в качестве фундаментальной основы всей шкалы налоговых поступлений. Их можно, конечно, заменять. Сейчас идет дискуссия, НДПИ (налог на добычу полезных ископаемых) или НДД… Я считаю, надо сохранять и усиливать экспортную пошлину либо НДД (налог на добавленный доход), вводить НДПИ — не решение вопроса.

Еще одна серьезная диспропорция — потребление накопления. У нас налоговая система угнетает накопления. Об этом здесь говорилось. А я хочу обратить внимание, что введение прогрессивного подоходного налога (есть расчеты на эту тему) в обмен на ускоренную амортизацию позволяет примерно 5 триллионов рублей высвободить для инвестиций…

Еще одна диспропорция: у нас фактически не учитывается главный фактор экономического роста — научно-технический прогресс. Если в большинстве стран мира на 1 рубль (доллар) затрат на НИОКР платится премия, в разных странах от пол единицы валюты до полутора единиц, то у нас по-прежнему все НИОКРы облагаются налогами…

В свое время мы проводили большое исследование по поводу НДС и доказали, что НДС — это самый главный враг экономического роста, и попытки просто снижать НДС — не решение проблемы, надо его отменять.

Затраты на НИОКР

У нас фактически не учитывается главный фактор экономического роста: в большинстве стран на 1 доллар затрат на НИОКР платится премия от 0,5 до 1,5 единицы, у нас затраты на НИОКР облагаются налогами.

Кроме того, есть инфляционный налог, налог на труд и т. д. — налогом облагается все, что прогрессивно. Это душит экономическое развитие. Я помню дискуссию, когда НДС вводился, Гайдар тогда говорил, что, поскольку будет высокая инфляция, надо вводить НДС, потому что все страны так делали при переходных режимах, и при высокой инфляции НДС гарантирует бюджету текущие поступления. Но раз у нас инфляции сегодня нет, значит самое время вспомнить об отмене НДС и замене, например, налогом с продаж. Замечу, что сбор НДС составляет всего лишь одну десятую, то есть начисляется в 10 раз больше, чем реально взимается, и этим делом занимаются 2 миллиона бухгалтеров, которые могли бы заняться чем-то более полезным для развития экономики.

Снизить НДС

Михаил Ершов, главный директор по финансовым исследованиям Института энергетики и финансов, профессор Финансового университета при Правительстве РФ, член Президиума ВЭО России, д. э. н.

— Сейчас перед нашей экономикой ставится двоякая задача среди многих других — стимулирование роста (давнишняя тема) и повышение качества этого самого роста. А это вещи довольно несовместимые, потому что вы не можете одновременно и ускорять движение, и шлифовать технику. Сначала вы тренируетесь, а потом уже более быстро бежите. Но есть исключения. И в том числе НДС, о котором сегодня много раз говорилось, и Сергей Юрьевич тоже чуть-чуть упоминал — это, в принципе, на мой взгляд, тот рычаг, который позволяет успешно совмещать эти вещи.

Ведь любое снижение налогов (НДС не НДС, все то, о чем мы сегодня много раз говорили), в принципе, высвобождает ведение бизнеса и позволяет этому бизнесу развиваться быстрее, при этом снижение налога на добавленную стоимость делает главным бенефициаром от такого снижения отрасли с более высокой добавленной стоимостью, то есть более продвинутые отрасли: не сырье, а технологии. Таким образом, если мы снижаем НДС, то, по сути, достигаем двоякого эффекта: мы облегчаем для бизнеса более быстрое развитие, но в этом более быстром развитии делаем главным драйвером роста более высокотехнологические отрасли, которые начинают вытягивать за собой все остальное. Тем самым эти высокотехнологичные отрасли становятся более значимыми в экономическом росте: экономический рост в целом повышается и становится более высокого качества. Поэтому я считаю, что НДС, если его ставка будет настойчиво снижаться и если те трудности, о которых мы знаем, при реализации НДС будут как-то преодолены, а эта тема стоит на повестке дня довольно много времени, то это — тот самый рычаг, который при правильном использовании позволит и повысить темпы роста, и одновременно увеличить его качество.

Налоги как стимул

Абел Аганбегян, заведующий кафедрой экономической теории и политики РАНХиГС, академик РАН

— В кризис 2008–2009 года условия нашего социально-экономического развития коренным образом изменились, и мы перестали развиваться в значительной мере за счет повышения цен на нефть, как развивались десятилетие до этого, когда цена на нефть выросла, как вы знаете, в восемь раз с 1998 по 2008 год. А налоговая система осталась ориентированной на старые условия, и поэтому в современных условиях она несостоятельна, с моей точки зрения, и не выполняет ни одной функции, которые должна выполнять налоговая система. Налоговая система прежде всего выполняет известную фискальную функцию, она должна обеспечивать бюджет. У нас растет валовой продукт, а сумма налогов сокращается: с 2012 года в ценах 2016-го она сокращается. В 2012 году расходы были 18,4 трлн. в ценах 2016 года, в 2016 году — 16,4 трлн. Между тем за эти годы валовой продукт не снизился. Сейчас до 2020 года бюджет в рублях не растет, а с учетом инфляции он сокращается, а валовой продукт растет процента на 4 минимум до 2020 года. А что значит «сокращается бюджет»? Он тянет экономику вниз. Значит, налог даже не выполняет фискальную функцию. И понятно почему. Нельзя сделать эффективной налоговую систему, где 40% налогов с одного продукта — с нефти. Тогда вы полностью зависите в бюджете от того, как цена на нефть идет — валовой продукт растет, естественно, не только за счет нефти, доля нефти в валовом продукте ведь совсем другая, чем в налоговой системе.

Вторая функция налоговой системы — стимулирующая. Понятно, что если вы поручаете сделать налоговую систему фискальному ведомству, то какое может быть стимулирование? Это все равно что Уголовный кодекс попросить сделать милицию. Ни в одной стране Минфин никогда не разрабатывал налоговую систему. Налоговая система — это основа экономики страны, и ее должна разрабатывать, как разрабатывает Уголовный кодекс, общественность, разные представители разных течений, специалисты из разных вещей. И налоговая система — это очень важная вещь, и она должна разрабатываться какой-то общегосударственной комиссией.

Итак, стимулирование. Вы помните, что до 2002 года включительно, если вы брали налог с прибыли, то эта прибыль не налогооблагалась. Потом мы ввели налогообложение прибыли. Какое в этом стимулирование? Как менялись инвестиции, когда сменили налог? Не освободили прибыль от налога в части инвестиций. В 2002 году инвестиции выросли до 17,4%, в 2001 году — 10%, а в 2002-м, когда изменились правила игры, — 2,8%! И резко сократилась, естественно, прибыль, внезапно. Почему она сократилась, понятно: она ушла в тень.

Инвестиции — главный фактор экономического роста. Инвестиции невозможно увеличивать, если государство берет с сумм инвестиций налог. Оно тем самым показывает мнение государства: «Не инвестируй». И мы довели долю инвестиций валового внутреннего продукта сейчас до самого низкого уровня в мире — 17%. Развитые страны — 20%. Как должна развиваться страна, у которой доля инвестиций 17%, а доля вложений в человеческий капитал — 13%? Ясно, что при таких параметрах, если цена на нефть не будет расти, мы будем развиваться с нулевым ростом. Если мы хотим развиваться, то два главных источника развития — это вложение в инвестиции в основной капитал и вложение средств в человеческий капитал. Это 80% всех источников развития.

Мы немножко облегчили налогообложение с информационных технологий. В годы рецессии экспорт информационных технологий из России вырос в два раза, с 3,5 триллиона до 7,6. Но что такое 7,6?

Я был в городе Дальнем недавно в Китае. Это центр областного подчинения. Даже не центр области. Там одна зона развития из трех. Построили за восемь лет. Она дает экспорт интернет-услуг и программного обеспечения в 10 миллиардов долларов! Больше, чем вся великая Россия, где математика выше. Что они хотят? Они хотят у нас учиться. Вы себе не представляете: они предлагают нам зарплату 500 000 в месяц в рублях, приезжай и получи их. Но мы не умеем коммерциализировать свои знания. А почему мы не умеем коммерциализировать? Потому что ни льгот, ни условий для этого, естественно, нет.

35% у нас налоговая нагрузка. В США — здесь упоминалось, что одинаково — к сожалению, нет. В США она — 29%. Выше нагрузка только в Италии, Германии и Франции, в трех странах. А в США, Японии нагрузка ниже, а мы же хотим их когда-то догонять, поэтому нам нужна нагрузка, как у развивающихся стран. А в развивающихся странах она — 25–30%, и нам нужна такая.

Нагрузка везде делится пополам между бизнесом и населением. Население половину платит, учитывая взносы на пенсии, страховка за здравоохранение, подоходный налог — 25–30%. Я говорю среднее по развитым странам. Налог на недвижимость — 1% от рыночной цены. А у нас 13%, фактически нет налога на недвижимость и так далее. Попытки содержать всех пенсионеров за счет денег предприятий, содержать бесплатную медицину за счет денег предприятий в принципе невозможно на достойном уровне, поэтому у нас по уровню жизни пенсионеры 98-е, а реальный доход — у нас 50-е место, уровень экономического развития — 45-е, образование — 33-е.

Нам нужно коренное изменение налоговой системы, и налоговая система должна играть распределительную роль. Она должна сокращать разрыв между бедными и богатыми. У нас этот разрыв сейчас 15,7, в Европе — от 8 до 10, в странах социал-демократической ориентации — 6, в Японии — 5. Нужно прогрессивное налогообложение, естественно. Нужно обложение дорогих товаров, организаций, которые дорого строят жилье, выпускают дорогую продукцию, торгуют с высокими ценами, пятизвездочные отели — они все должны платить налоги больше.

Перенос нагрузки на население

Надежда Мельникова, профессор Департамента налоговой политики и таможенно-тарифного регулирования Финансового университета при Правительстве РФ

— Мы считаем, что действительно перенос сегодня налоговой нагрузки с бизнеса на население необходим, нужен, и возможно это решение в том числе через переход к прогрессивному подоходному налогу. Но подходить к этому нужно очень аккуратно, взвешенно и системно. Потому что, если просто ввести прогрессивный подоходный налог, не введя контроля за расходами физических лиц, за доказательством того, откуда взяты доходы, без введения налога на капитал и, возможно, без возвращения такого рыночного налога, как налог на наследство и дарение, прогрессивный подоходный налог не сыграет свою роль.

Богатые найдут способы уйти от этого налога, бедные и средний класс будут нести на себе эту нагрузку. То есть это обязательно системный подход вместе с контролем за расходами физических лиц.

И при переходе на прогрессивный подоходный налог есть еще одна очень большая опасность. Прогрессивный подоходный налог обязательно вводится с введением облагаемого минимума, иначе у нас просто будут разорены все бедные и средние слои населения. Но введение необлагаемого минимума приведет к дальнейшим диспропорциям по регионам. Регионы бедные, они вообще ничего не получат, у них большинству населения при получении необлагаемого минимума платить будет уже не с чего, а богатые люди получат дополнительные доходы, и произойдет дальнейшее расслоение по регионам.

Проблема собираемости

Михаил Абрамов, президент АНО, Экспертно-аналитического центра по модернизации и технологическому развитию экономики

— Собираемость налогов в России не превышает 50%. Как мы это определили? Например, подоходный налог в 2015 году был собран с налоговой базы 22 триллиона рублей, а доходы населения составили около 50 — это то, что удалось подсчитать, то, что потратили, на самом деле цифра больше. Другой пример: НДС был собран с налоговой базы 12 триллионов рублей, а добавленная стоимость, подлежащая обложению НДС, составляла 58 триллионов рублей. Одни уклоняются от налогов, чтобы выжить, а другие — из принципа: зачем платить, если можно не платить. И поэтому, если сейчас применить эффективные методы сбора налогов, у нас производство закроется.

Чтобы этого не произошло, надо сделать налоговую систему умной. Что надо делать?

Мы предлагаем прогрессивную шкалу. Не облагается 20 тыс. руб. в месяц. Максимальная ставка — 50. До 250 тыс. руб. в месяц — 13 %. Под это попадает почти три четверти населения.

По НДС — ставку сделать 8%, сократить число операций, не облагаемых НДС, считать НДС прямым способом. Ведь у нас сегодня налоговая база налога на добавленную стоимость является не добавленной стоимостью, как думают некоторые, а стоимостью реализации. Сделайте налоговую базу на добавленную стоимость, и все будет в порядке. 50% оставлять в регионах, отменить возмещение НДС при экспорте сырья.

Мы предлагаем и ряд других мер, в том числе упрощение отчетности.

Неравенство и развитие

Кирилл Тетерятников, генеральный директор Группы независимых консультантов

— Я занимался исследованиями проблемы неравенства и влияния неравенства на экономическое развитие и могу сказать вам так, что, наверное, нам надо гордиться, что у нас есть такая плоская система налогообложения, которая пока, наверное, дает возможность выживать людям, живущим в нашей стране.

В частности, такую систему Трамп пытается ввести в США. Он пытается снизить уровень налогообложения в части прибыли корпораций и в части налога на физические лица, но пока получается, что в США выигрывают самые богатые люди. В самом конце октября 2017 года вышло интересное исследование Федрезерва — анализ проблемы неравенства. Так вот, в последние 40 лет в США стабильно снижалась доля среднего класса, стабильно снижались уровни доходов, соответственно налогооблагаемая база США, поэтому все шло к замедлению темпов экономического роста.

Доля крупных корпораций в общих налогах в США составляет всего 6%. А почему? А потому, что ни одна крупная американская корпорация не платит налоги в стране. Все четыре технологических гиганта платят в Ирландии по ставке в целых пять тысячных процента. Поэтому можно как угодно говорить о необходимости расширения этой базы, но как заставить ее работать? Это загадка, как же заставить вкладываться в развитие страны эти самые крупные и богатые компании и самых крупных физических лиц, налогоплательщиков, которые на самом деле все числятся за рубежом.

У нас в стране — 94 долларовых миллиардера. Мы занимаем почетное, по-моему, шестое место в мире, при этом у нас 123 тысячи миллионеров. Не так много, как хотелось бы.

Теперь что касается распределения этих миллиардеров и миллионеров. Примерно 20% этих людей за прошедший год поменяли гражданство. Примерно половина этих миллионеров и миллиардеров являются налоговыми резидентами других государств. Рыболовлев намекнул, что за 450 миллионов евро продал работу якобы да Винчи, а купил за 120 миллионов. Налоги он заплатил? Нет. Почему? А он не резидент Российской Федерации, и уже очень давно. Так вот, вопрос: с кого мы будем? У нас к среднему классу даже по самым скромным параметрам — с доходом 64 тысячи рублей — относится всего от 10 до 15% людей. Остальные живут на 20–30 тысяч в месяц, а то и меньше. Дело не в налоговой как таковой. Это лишь одна составная часть того, что на самом деле происходит.

Вечная проблема

Дмитрий Сорокин, научный руководитель Финансового университета при Правительстве РФ, вице-президент ВЭО России, член-корреспондент РАН

— Я все время думал о том, что то, что мы говорим, по крайней мере для российской школы экономической мысли, как в книге Экклезиаста: «И как говорят тебе: «Смотри, вот это новое, не верь, ибо это уже было в прошедших веках». Вот сегодня звучала главная мысль о том, что казна должна быть богатой, но она будет богатой, если будет экономический рост, если будет богатый предприниматель, если будет богатое население и т. д.

Философ, богослов и политик своего времени отправлял книгу по адресу «Москва, Кремль» в 1663 году!

«Ни от чего так не зависит достоинство государево, как от богатства подданных». Юрий Крижанич, 1663 год.

И он писал то же самое в терминах того времени. «Ни от чего так не зависит достоинство государево, как от богатства подданных… А где одна лишь казна богата, а вся страна убога, там скоро не станет силы», — писал он из города Тобольска, сосланный туда по обвинению в том, что он западноевропейский шпион.

Павел Киселёв, министр госимуществ, 1837 год

«Я принял государственных крестьян не с тем, чтобы выслуживаться внезапным возвышением с них доходов, а с тем, чтобы сначала улучшить их состояние, и думаю, что так более усердствую своему Отечеству».

А вот как говорил российский министр финансов Егор Францевич Канкрин, как он видел задачу налоговой системы: «Коренное условие доброго финансового управления — содействовать благосостоянию народа разными финансовыми учреждениями, облегчениями и проч.; богатый народ может давать и большие доходы; а вымогать оный у бедного — значит срубать дерево для получения плодов».

А первый министр государственных имуществ России граф и генерал Павел Киселев писал: «Я принял государственных крестьян не с тем, чтобы выслуживаться внезапным возвышением с них доходов, а с тем, чтобы сначала улучшить их состояние, и думаю, что таким образом более усердствую своему Отечеству, нежели те, которые во всех своих начинаниях имеют в виду одну только финансовую выгоду».

Вот это тоже надо помнить. Российская экономическая мысль и российские практики — в свое время об этом все говорили, но наша задача — чтобы все это не пропало втуне.