Абел Аганбегян,

Абел Аганбегян,

Заведующий кафедрой экономической теории и политики Российской академии народного хозяйства и государственной службы при Президенте Российской Федерации (РАНХиГС), академик РАН, д.э.н., профессор

Свидетельства стагнации

Российская экономика седьмой год находится в стагнации, которая началась с 2013 года, из которых два года – 2015-й и 2016-й — были годами рецессии. Стагнация продлится, минимум, еще 2–3 года — видимо, она будет десятилетней. Если помните, в Америке стагнация длилась 12 лет, с 1970-го по 1982-й. И только коренные меры президента Рейгана в 82-м году содействовали тому, что она была преодолена. Из 12 главных экономических и социальных показателей, если взять шесть полных лет — 2018 год по отношению к 2012-у, шесть показателей являются отрицательными. К сожалению, большая часть из них — социальные показатели. Стагнация сопровождается снижением уровня жизни. По сравнению с 12-м годом у нас ниже и реальные доходы, и конечное потребление домашних хозяйств, и розничный товарооборот в расчете на душу населения. Шестой год сокращаются реальные доходы, третий год идет резкое сокращение ввода жилья (уже на 11 миллионов квадратных метров в год ниже, чем в 15-м году). Кроме того, в негативной зоне находятся инвестиции в основной капитал, объем строительства, экспорт и импорт (снижение — 20–25% за этот период). Немного растет валовый внутренний продукт: в среднем 0,4% в год за 6 лет, немного быстрее — промышленность (0,6% в год).

В отличие от кризиса, который внутри себя содержит и механизм выхода из него — чем глубже вы упали, тем, по мировой статистике, вы более круто выходите из кризиса (кризис мудрые китайцы обозначают двумя иероглифами — один означает беда, а второй — шанс), стагнация не имеет внутри себя никакого механизма выхода. Стагнация с каждым годом ухудшается, потому что она содержит внутри себя негативные тренды, которые тянут экономику вниз.

Цифры стагнации

6 лет – сокращение реальных доходов

25% — снижение инвестиций в основной капитал

23% — полностью устаревшее оборудование

10 млн кв.м. – сокращение жилищного строительства с 2015 г.

746 млрд долларов – отток капитала за 10 лет

100 000 – сокращение численности населения в 2018 году

400 000 трудоспособного населения умирает в год

11% — снижение расходов на образование с 2008 года

Негативные тренды стагнации

Первое. Отток капитала идет 11-й год подряд. Он начался в 2008 году, и каждый год с тех пор продолжается. В целом за 10 лет и один квартал из России ушло больше, чем пришло — на 746 миллиардов долларов. Это огромная сумма. Второй негативный тренд в рамках стагнации — это прогрессирующее устаревание основных фондов и его активной части, машин и оборудования. Поскольку инвестиции сокращаются, то, естественно, нормы выбытия и нормы обновления резко снижаются в период стагнации. Так, в год у нас выбывает только 0,5% основных фондов, за 5 лет — 2,5%, а оставшиеся 97,5%, из которых значительная часть — почти половина — это оборудование, на 5 лет стареют. Сейчас 23%, по нашей официальной статистике, машин, оборудования и транспортных средств, которые должны были быть вчера выкинуты еще и заменены новыми, работают сверх сроков амортизации. Они требуют средств на обслуживание, ремонт, на замену запчастей, значительную часть времени простаивают, и, естественно, они с каждым годом все сильнее тянут экономику вниз.

Третье совершенно неожиданное обстоятельство, которое тянет нас вниз (это специфика России) — это наш бюджет. Дело в том, что в постоянных ценах за 6 лет реальный бюджет сокращается, и сокращается по следующей причине: когда мы создавали налоговое законодательство, доля нефти и газа в валовом продукте России составляла 15%, а в налоговых поступлениях — 40%, поэтому когда был подъем, и цены на нефть выросли в 8 раз с 1998-го по 2008 год, то бюджет рос намного быстрее валового продукта и тянул его вверх; затем цены на нефть снизились (они же были 115, а сейчас — 65), поэтому, если они формируют 40% налогов, а 40% налогов — это треть консолидированного бюджета, который составляет 37% всего ВВП, то бюджет, сокращаясь, тянет вниз всю экономику.

Конечно, экономику вниз тянет и неблагоприятная демографическая обстановка. За два последних года, как вы знаете, на 300 тысяч сократилась рождаемость. Она была почти 1900 тысяч, а в 2018-м году — 1600 тысяч. На 5 миллионов по сравнению с 2010 годом сократилась численность трудоспособного населения. С 2018 года началось снижение общей численности населения, потому что миграция вдвое сократилась из-за того, что доллар теперь стоит больше в рублях, и мигрантам из других стран, где все оценивается в долларах, невыгодно работать в России и получать эти рубли — их интересует отправка денег своим семьям, а рубль обесценился более чем вдвое. Таким образом, в прошлом году общее сокращение численности населения составило 100 тысяч человек. Особенно плохо, что вот в этот период стагнации по основным показателям падает уровень жизни. Уровень жизни — это не благоденствие, это не просто помощь людям, это не просто цель. Человек — это главная производительная сила. И если вы не вкладываете в человека (а вклад в человека — это и есть рост его благосостояния в конечном счете), то вы просто подрываете свой экономический рост.

Что значит сокращение третий год подряд объемов жилищного строительства? Жилищное строительство имеет колоссальный акселераторный эффект с точки зрения экономического роста. Рост жилищного строительства тянет за собой и строительство всех коммуникаций, и развитие инфраструктуры, и сопутствующих объектов, и колоссальные денежные потоки, в том числе связанные с оборотом жилой недвижимости, и это — 20% валового продукта. Поэтому каждые 5% роста жилищного строительства — это 1% роста валового продукта. И наоборот, сокращение жилищного строительства — это минус валового продукта, а сокращение произошло с 85 миллионов квадратных метров в год в 2015 году до 75 миллионов сейчас.

Провалы в социальной политике

Экономический рост невозможен без сколь-нибудь длительного роста платежеспособного спроса. За год можно что-то сделать, но, в принципе, если мы не будем систематически увеличивать реальные доходы, если мы в ближайшие годы не компенсируем довольно значительное снижение, которое произошло с 2013 года, то никакого преодоления стагнации, возобновления экономического роста не будет. Мы не отдаем себе должным образом отчет в том, не считаем ту экономическую выгоду, тот экономический эффект, который проистекает от сокращения смертности. Ведь даже по Росстату стоимость жизни одного человека, когда он умирает, составляет 4,4 миллиона рублей (это официальные цифры, которые сейчас используются в расчетах в правительстве). Все наши эксперты считают, что, конечно, эти цифры вдвое-втрое занижены, но даже если это 4,4 миллиона, то у нас в год умирает 400 тысяч человек трудоспособного населения. Если бы у нас были условия Западной Европы, у нас бы умирали 130 тысяч, если бы у нас были китайские условия, у нас бы умирали 300 тысяч. Умножьте-ка сотни тысяч дополнительно умерших в трудоспособном возрасте на 4,4 миллиона, и вы получите триллион рублей убытка стране.

У нас с 2008 года идет сокращение расходов на образование по физическому объему в абсолютных цифрах, снижение доли образования в валовом продукте. Это можно посмотреть по статистике национальных счетов — на 11% за эти годы сократились расходы на образование. То есть вложения в человеческий капитал у нас занимают фантастически низкий процент. Сфера экономики знаний — это главная составляющая человеческого капитала. Сюда входят НИОКР, образование, информационно-коммуникационные технологии, биотехнологии, здравоохранение. У нас доля финансирования этих отраслей, доля в валовом продукте составляет 14%, в Европе — 30%, в Америке — 40% ВВП.

Второй после человеческого капитала или экономики знаний драйвер нашего роста — это инвестиции в основной капитал. Мы же все-таки индустриальная страна, но у нас отсталая технологическая, материально-техническая база народного хозяйства, прежде всего действующего производства. У нас доля высокотехнологических отраслей в хозяйстве — вдвое ниже, чем в развитых странах, и доля инвестиций в ВВП, по официальной статистике, составляет 17%. А если считать не инвестиции, а так называемые накопления в основной капитал по системе национальных счетов, то получается 20,5% — это ниже, чем в среднем в развитых странах. Давайте сравним. В развитых странах — 21% — инвестиции и 30–40% — доля сферы экономики знаний в валовом продукте. И ежегодный рост ВВП составляет 1,5–2%. А страна, у которой 17 и 14%, а не 21% и 30–40%, должна стагнировать. Мы стагнируем закономерно, и надо только удивляться, почему мы временами растем. Если начать разбираться, за счет чего мы растем и в какие периоды, то будет видно, что этот рост в основном связан с повышением цен на нефть. Мы вышли из стагнации только потому, что на 25% повысилась цена на нефть и на 25% вырос экспорт в 2017 г. Если экспорт вырос на 25%, то, конечно, ВВП увеличится на 1,5–2%. То есть это не были внутренние факторы экономического роста за счет технологического прогресса, за счет производительности, за счет прогрессивного изменения структуры — ничего этого близко не было, поэтому у нас такое серьезное положение.

Основы стагнации

Россия Развитые страны Экономика знаний

14% ВВП

30-40% ВВП

Доля инвестиций 17% ВВП 21% Рост ВВП 1,5% в год 3,7%

Выйти из стагнации невозможно, ничего не делая. Само собой это, к сожалению, не получится, и полумеры здесь не помогут. Я напомню меры Рейгана, исключительные по своей значимости. Он серьезно снизил подоходные налоги со всего населения США. А подоходный налог — это больше половины всех налогов США. Он еще сильнее снизил сборы по налогу на капитал с тем, чтобы высвобожденные деньги у населения люди бы вложили в ценные бумаги, в инвестиции, в фонды. Второе: он вдвое сократил срок амортизации и дал возможность проводить ускоренную амортизацию, стимулировал ее, заставил предприятия и организации выкинуть фактически готовое оборудование, которое могло еще 20 лет работать. И там вынуждены были покупать новое оборудование, а в производство нового оборудования пришли инвестиции. Америка сделала рывок в инновационном развитии (она же тогда очень сильно отставала от Японии), и 25 лет развивалась без кризисов фактически, до 2007-го года. Никогда в ее истории ничего подобного не было.

Нужны коренные меры, в том числе и в первую очередь — в области благосостояния, потому что от человеческого капитала в решающей мере зависит подъем экономики. Конечно, дело не только в благосостоянии. Нужен комплексный, серьезный план, который был бы связан с переходом к форсированным инвестициям и к форсированным вложениям в человеческий капитал. Если мы будем повышать инвестиции ежегодно на 10% и вложения в человеческий капитал на 10%, мы сможем на третий-четвертый год такой интенсивной работы возродить экономический рост, сначала до 3% (как только наши инвестиции повысятся до 22–23% в ВВП, а доля сферы экономики знаний — до 20%). А дальше рост достигнет 5%, когда мы дойдем до 25–27%, что предусмотрено, как вы знаете, Указом Президента от 7 мая 2018 года — к 2024 году достичь этих показателей. Тогда нас ждут очень большие, коренные перемены, и только они могут дать экономический рост.

Откуда взять дополнительные средства?

Денег нужно не так много. 2 триллиона инвестиций, чтобы на 10% в год их повышать, и 1,5 триллиона — на человеческий капитал в год.

Сейчас 92% всех инвестиций и 100% всех вложений в человеческий капитал — безвозвратные, хотя в значительной мере это средства, которые должны окупаться. И поэтому нужно это делать через инвестиционный кредит, включая и кредит на образование. Это первое.

Надо заинтересовать бизнес правильно направить эти деньги. Ясно, куда — на технологическое обновление действующего производства, чтобы за 10–15 лет перевести хозяйство на новую технологическую базу; на резкий рост мощностей в высокотехнологических отраслях, прежде всего в электронике, фармацевтике, автостроении и так далее; на создание современной транспортно-логистической инфраструктуры; на жилищное строительство. То есть на сферы, которые дадут толчок.

Нужны такие стимулы, которые заинтересовали бы людей вкладывать эти деньги. Вы можете иметь деньги, но, если вы будете 12% брать за них, никто не будет заинтересован в таких инвестициях. Инвестиционный кредит должен стоить максимум 5%, если вы хотите заинтересовать предприятия в обновлении действующего производства с окупаемостью 5–7 лет; 4% — на ввод новых мощностей, с окупаемостью 10–12 лет; 3% — если вы хотите, как в Китае, использовать инвестиционный кредит на создание скоростных железных дорог, автомобильных трасс и так далее.

Необходимо налоговое стимулирование. Если вы хотите, чтобы люди обновляли оборудование, переводили производство на новые технологии, дайте им налоговую паузу на этот сложный период. Человек остается без оборудования, которое он демонтирует, чтобы заменить новым, он должен в это время платить зарплату, а у него еще налог берут — конечно, предприятие не заинтересовано в том, чтобы делать инвестиции. Освободите часть прибыли от налога — ту часть, из которой предприятие черпает средства на инвестиции или обучение людей, как в большинстве других стран.

Нужно снижение ключевой ставки Центрального банка хотя бы до 4–5%. Для этого необходимо иметь 3–4-летний план снижения этой ставки — для этого надо серьезные меры принимать.

Нужны и мощные структурные реформы, чтобы снимать препятствия, которые стоят на пути социально-экономического роста. Следовало бы провести реформу собственности, провозгласив частную собственность неприкосновенной и направив деятельность всех госорганов на ее развитие, укрепление и защиту. Одновременно нужно покончить с госмонополизацией, реорганизовав по примеру энергетики Газпром, Роснефть, РЖД и другие естественные монополии, всемерно развив конкуренцию.

В крупной реформе нуждается вся финансовая система — и бюджет, который должен стать бюджетом развития с целевыми показателями, и банковская система, которую надо приумножить и повернуть к решению проблем социально-экономического роста, к мобилизации и эффективного использования ресурсов на инвестиции в основной капитал и вложения в человеческий капитал. Предстоит создать систему внебанковских фондов «длинных» денег — пенсионных, страховых, паевых, ипотечных и других, реформировать фондовую биржу как элемент рынка капитала.

Нуждаются в реформах с рыночных позиций пенсионное обеспечение, финансирование здравоохранения и образования, система ЖКХ, целесообразно провести налоговую реформу и др. Как только мы начнем экономический рост, нужно начать вкладывать деньги в рост минимальной зарплаты. Она должна быть минимум 25 тысяч, если мы хотим сравняться хотя бы с Турцией, которая отнюдь не выше нас по уровню экономического и социального развития. Пенсии должны быть минимум 25, а не 12 тысяч, они должны быть совершенно иначе устроены. Так, нужно предоставить возможность досрочного выхода на пенсию, когда не очень здоровые люди могли бы выходить в 55 лет — женщины, в 60 — мужчины, но со сниженной выплатой, как во всех странах. В Германии, в среднем, люди выходят на пенсию на 2 года раньше срока. Эта возможность предусмотрена во всех странах — на 5 лет раньше выходить на пенсию. Мы же такую возможность людям не дали. А у нас больше половины людей старше 55 лет, по статистике, болеют.

Нам нужно немедленно прекратить это безобразие — падение реальных доходов, падение объема жилищного строительства, и к этому есть прекрасный, легкий путь. Мы — единственная страна, которая в период стагнации имеет колоссальный профицит — 2,5 триллиона. У нас 20 миллионов бедных и мы имеем 2,5 триллиона профицита вместо того, чтобы иметь 3 триллиона дефицита. Это был бы безопасный дефицит. Если мы хотим выйти из стагнации, надо перейти к дефицитному бюджету, на котором живет вся Америка, вся Европа и так далее.

Коротко – о нацпроектах

Альфа-банк опубликовал, казалось бы, сенсационное сообщение, что, если посчитать все нацпроекты с точки зрения влияния на экономический рост, ускорение составит 0,2% в год. Надо сказать, что у Института народнохозяйственного прогнозирования получились цифры лучше — 0,6% в год. Важно, чтобы все поняли, что нацпроект — это очень маленькие деньги. Сумма всех нацпроектов — немногим более 4 триллиона в год. За 4 триллиона в год вы экономику не поднимите. У нас 104 триллиона — ВВП 2018 года, поэтому 4 триллиона — это очень мало, это значит, что мы не берем 18 триллионов из накоплений в основные фонды, они — вне национальных проектов. Как так можно?

Если мы хотим сделать серьезный шаг, нужны серьезные деньги, нужно возвращаться к планированию, планированию не формальному и централизованному — централизация может быть внутри государственного сектора. В остальном же планирование должно быть индикативным, но нужно составлять инвестиционную программу, общий финансовый план.

Бюджет нужно составлять с целевыми показателями, а не просто так: тратим на здравоохранение 3 триллиона, а что за это имеем, не ясно. Нам нужны такие коренные изменения, которые реально будут соответствовать достижению результатов, предусмотренных Указом Президента РФ от 7 мая 2018 г.

Мы вошли в длительный стагнационный период

Алексей Ведев,

Алексей Ведев,

Директор Центра структурных исследований РАНХиГС

То, что мы въехали в стагнацию, это точно. Судя по оперативным данным, итоги второго квартала, со снятой сезонностью, будут хуже первого. По классическому определению, если сокращение экономики происходит два квартала подряд, это рецессия.

При этом внешние условия неплохие. Влияние санкций, на мой взгляд, незначительно. Доля нерезидентов на рынке внутреннего долга побила все рекорды — около 31%. Напомню, что в 1998 году, в год дефолта, доля нерезидентов была на уровне 28%. Цены на нефть держатся в коридоре 65-70 долларов за баррель. В принципе все неплохо. И на этом фоне очень странно, почему еще осенью 2018-го года, ожидая примерно такие же условия, Минэкономразвития назвал этот год адаптационным и в принципе прогнозировал его плохим. Надо «отдать должное» МЭР: плохой прогноз оказался достаточно точным.

Некую отправную точку для разворота тот же МЭР видит в реализации нацпроектов. Для меня они представляются большим риском, риском идеологическим, я бы сказал. Прежде всего, нацпроекты не представляют собой ничего нового – это наследники госпрограмм, которые несколько переформатировали. Когда эти программы запускали пять лет назад, то отдавали отчет в том, что это не самый удачный проект, но лучшего с точки зрения бюджетных расходов ничего не виделось в то время. Так что сейчас ничего не изменилось.

А идеологические риски я вижу в следующем. На нацпроекты собираются тратить колоссальную сумму – 25,4 трлн руб. Это примерно по 4 трлн год, что, в принципе, не много. Но надо помнить, что при этом подразумеваются частные инвестиции примерно на 22 трлн в год. И, я так понимаю, основная надежда возлагается на то, что эти четыре триллиона будут обладать столь сильным мультиплицирующим эффектом, что будут содействовать активации частных инвестиций. А вот это представляется пока сомнительным.

По статистике, частных предприятий у нас больше закрывается, чем появляется. Но вопрос даже в другом. В том, что у бизнеса достаточно плохие ожидания, неуверенность. Чему, конечно, способствует и эта игра с обменным курсом, на мой взгляд, вопиющая. Это не просто искусственное сдерживание укрепления рубля, а целенаправленная его девальвация. Вышел платежный баланс 2018 года, из которого видно, что из-за санкций – а как вы помните, апрельскую и августовскую девальвацию того года денежные власти оправдывали именно санкциями и усилением оттока капитала — утекло 7 миллиардов долларов. При этом Минфин купил за год более 69 миллиардов — практически в 10 раз больше. То есть, на самом деле у нас основной источник девальвации — это никакие не внешние условия, а жесткое бюджетное правило. И за счет него сильно разгоняется ослабление рубля. Если сейчас все ожидают, что осенью рубль будет, может, 75, может, 80, а то и все 90 за доллар, конечно, инвестиционная активность будет крайне низкой.

А у нас треть импорта — это инвестиционный импорт, — который очень чувствителен к обменному курсу. И в инвестициях основной провал — это как раз машины и оборудование. Инвестиционный импорт очень подвержен влиянию обменного курса и слабо подвержен импортозамещению. Практически не замещаем.

К тому же, финансирование нацпроектов уже начало происходить по накатанному порочному принципу: за полгода осуществлено менее 30% запланированных расходов. Не исключаю, что все эти не поступившие во время триллионы обрушатся на экономику в декабре: у нас исполнение бюджета всегда было неравномерным. Но хуже то, что государство концептуально вновь обозначает: оно — главный распределитель. И как при таком месседже ориентироваться частному капиталу, на который рассчитывают?

Похоже, мы вошли в длительный стагнационный период. Средние темпы роста за последние годы — меньше 1%, где-то в среднем 0,7% — свидетельствуют о продолжительности этого цикла. При этом, повторю, все время увеличивается доля государства – в банковском секторе уже свыше 70% ,- и крупные госкомпании совершенно неэффективны. Их, конечно, надо приватизировать, что предлагалось еще в 2015-2016 годах. Надо двигаться в другую сторону: в сторону большей эффективности и, как это ни банально звучит, в сторону предпринимательской инициативы.

Плюс беспрецедентное падение реальных доходов населения, которого в новейшей России до сих пор не наблюдалось. Конечно, мы побороли инфляцию, но при таком низком потребительском спросе инфляция – вообще не проблема, не стоит ее фетишизировать.

Естественно, силами беднеющего населения ничего хорошего в экономике сделать нельзя. Конечно, потребительский спрос должен быть. Но когда мы говорим об уровне доходов населении, о росте зарплат, мы должны помнить, что все-таки рост производительности труда должен его обгонять. У нас же получается все наоборот: зарплаты немного растут, а с производительностью труда совсем плохо. Потому что зарплаты растут как раз в неэффективных госкомпаниях, которые сидят на бюджетных средствах. Такой замкнутый порочный круг. И при этом слабеющий, не очень хорошего качества потребительский спрос оказался единственным фактором, который в первом квартале обеспечил небольшой прирост экономики

В 2015-2016 годах прописывалась инвестиционная модель роста, о чем сейчас забыли. Посмотрите на сальдированный финансовый результат: прибыль предприятий достаточно высока, они располагают деньгами, ставки по кредитам также подъемные. Казалось бы, самое время для инвестиций. Но их нет. И вопрос, конечно, в мотивации и в частной инициативе, которой нет.

Фактически рост инвестиций в экономике сейчас происходит только со стороны госзаказа, в основном оборонного характера. Это лучше, чем если бы его совсем не было. Но в принципе это тревожный сигнал о том, что частные инвестиции – а это все-таки 70% всех инвестиций в экономике – стагнируют. При ориентации только на госбюджет, на госзаказ, при отсутствии предпринимательской инициативы, конечно, экономика будет стагнировать.

Быть в топ-5 можно лишь с другой экономической структурой

Никита Масленников,

Никита Масленников,

Ведущий эксперт Центра политических технологий

На российскую макродинамику сильно влияет состояние глобального хозяйства. Никто не отменял мировой экономический цикл. Можно надеяться на то, что действия регуляторов — центральных банков и минфинов — позволят еще оттянуть наступление новой рецессии, но насколько? Это большой вопрос, потому что резервов, ресурсов для упреждающей антициклической политики уже почти не осталось.

И есть еще другой процесс, гораздо более существенный и системный. Дело в том, что мировая экономика в целом меняет свою структуру. И мы сейчас видим признаки того, что вагончик тронулся, что старая система международного разделения труда, организации международной торговли, прямых инвестиций, трансфера технологий и т.п. – она уже себя изжила. Мы видим резкое усиление позиций азиатско-тихоокеанского региона – он становится новым центром силы для мирового хозяйства. А там не только «азиатские тигры» и «драконы» во главе с Китаем и Индией, там Япония, там Австралия, США, наконец. Экономический мир должен переходить к движению в новой колее. Но ширина ее не известна, и будет ли она общей для всех? Отсюда и нарастание торговых и прочих дисбалансов, сопровождаемых тарифно-таможенными «войнами» и проч.

Плюс надвигается новая индустриальная революция. Появляются всевозможные блокчейны, криптовалюты, 3D-печать, искусственный интеллект, экосистемы и многое другое – по сути некий новый комплекс фундаментальных условий экономической жизни. Его глубокое укоренение – реальная перспектива ближайших 10-15 лет. При этом индустриальная революция отнюдь не сводится только к новым технологиям. Много важнее изменения самих смыслов традиционных видов экономической деятельности. Мы видим, что сейчас происходит в финансовом секторе, как под напором финтеха он в буквальном смысле перезагружается. Перезапуск переживают и нефинансовые бизнесы. Мир меняется.

Все в нем идет быстрее, даже не в количественном, а в качественном смысле. И пока на этом фоне мы выглядим не слишком выразительно. Наша сегодняшняя доля в мировом хозяйстве по паритету покупательной способности на уровне где-то 2,7-2,8%. По текущим валютным курсам (оценка МВФ на 01.12.2018) – с 1,98% глобального ВВП на 11-ом месте.

Если мы хотим войти в первую пятерку мировых экономик, наша модель развития должна стать другой. Потому что разница между нами и Германией – это ни много ни мало полтриллиона долларов. Можем ли мы наращивать ВВП с темпом 3% плюс, чтобы догнать Германию? Но ведь и она не будет стоять на месте. Кроме того, нам в затылок уже дышит Индонезия. Многие страны из развивающегося мира могут вполне нас оттеснить, потому что мы никак не растем – 0,5% в первом квартале 2019 года и 0,7% в январе-июне, — а они показывают по 5-7% в год.

И поэтому возникает большой вызов. Быть в топ-5 можно лишь с другой экономической структурой. Восстановительный рост после кризиса 2015-2016 годов в 2018-м уже завершился, несмотря на рекордный в том году показатель 2,3%. По прогнозу МЭР, темпы роста экономики до 2024 года должны более чем удвоиться – с 1,3% в текущем году разогнаться к 2022-2024 годам до скорости 3,2-3,3%. Однако экспертные расчеты официального оптимизма не разделяют. В частности, Центр развития НИУ ВШЭ 2020-2023 годы видит лишь в диапазоне роста 1,7-1,9%, при этом планка в 2,2%, по оценкам, может быть взята только в 2025-м. А по расчетам ЦМАКП, учитывающим и влияние возможной новой мировой рецессии, темп роста российской экономики затормозит до 0,2-0,5% в 2021 году и до 0,5-0,9% в 2022-ом.

Совершенно однозначно, что мы с ответом на текущий исторический вызов явно запаздываем, хотя примерно понимаем, какая должна быть логика перехода к новой модели.

По «классике» государственная регулятивная практика состоит из трех блоков – монетарного, налогово-бюджетного и структурного. Общемировой тренд – существенное усиление роли последнего, когда через структурные реформы устанавливаются новые долгоустойчивые правила экономической «игры» для всех участников.

У нас более-менее отработана монетарная политика. И, кстати, наш ЦБ с начатым переходом к нейтральной ключевой ставке в интервале 6-7% как раз в русле намерений и действий коллег по «мировому цеху». В определенном смысле мы лидеры: скажем, по проникновению финансовых технологий входим в топ-3 в мире. Это не единственная сфера, где мы можем похвастаться, что не хуже других. В лучшую сторону отличаемся бюджетным профицитом, но в этом году налогово-госрасходная составляющая сыграла откровенно проциклическую роль и ускорила торможение. С повышением НДС мы потеряли два квартала с точки зрения разгона инвестиций, а полгода в современных экономических условиях – это очень большой срок. К тому же и догоняющий рост госрасходов в рамках нацпроектов может усилить инфляционное давление и добавить забот денежным властям.

А структурные реформы мы так и не начали. Эти меры еще с 2015 года постоянно описывались в целевых сценариях, и, тем не менее, каждый год мы отдаляемся от их реализации. И понятно уже, что отстали. При этом сложившиеся структурные ограничения фатально сказываются на качестве экономики. Вклад инвестиций в прирост ВВП в прошлом году снизился почти вдвое – с 1,1 п.п. до 0,6 п.п.; вклад потребления населения – почти на треть – с 1,7 п.п. до 1,2 п.п.

Потенциальный выпуск снижается под напором целого ряда факторов. Прежде всего, у нас демография отвратительная. В этом году мы уже потеряли 149 тысяч человек. Снижается производительность труда, которую мы толком-то и не имели. То, что поддается статистическому учету, показывает, что по этому показателю мы отстаем в три-четыре раза от развитых экономик. Это, конечно, следствие качества производственных мощностей. Но не только. Вклад некоторых компонентов в совокупную факторную производительность практически нулевой. По человеческому капиталу, например. А это навыки, это компетенции, это качество рабочей силы, это, в конце концов, желание работать. На котором сказывается и обеспеченность зарплатами. С 2013 года у нас падение реальных располагаемых доходов: даже рассчитанное по новой методике, оно составляет 8,3%. Людям, извините, стрёмно напрягаться лишний раз в рамках формальной занятости.

Снижение качества экономического роста иллюстрирует еще целый ряд макронюансов. Везде в мире 60% ВВП создают малые и средние предприятия. У нас более-менее реальная цифра — это 21%. С 2014 года показатель каждый год прирастал на 0,6-0,7%, иногда даже на 0,9%. В 2018-м как отрезали – водораздел, всего 0,3%. То есть, темпы вклада малого и среднего бизнеса в ВВП сократились в 2-2,5 раза.

Доля высокотехнологических секторов в ВВП в 2018-м сократилась – не намного, на 0,3%, но она не выросла. Высокотехнологичный экспорт снизился за год на 17,6%. Притом, что у нас в этой сфере есть достижения. Выручка наших внутренних IT-шников составила более 16 миллиардов долларов. Из них около 10 миллиардов – это экспорт. То есть, российские софты пользуются спросом там, а здесь они не внедряются.

Рост нашей экономики спотыкается о качество институтов, о «барьер комфортности» деловой среды. По соответствующим показателям рейтинга DoingBusinessмы в лучшем случае где-нибудь в конце мировой первой сотни. Причем прогресса в этой сфере особого нет. Если раньше погоду определяла эпидемия рейдерский захватов, то теперь распространяется пандемия уголовных преследования в связи с обычными арбитражными разбирательствами. При этом процесс начал набирать силу после того, как объявили амнистию капиталов.

А это и есть пресловутый инвестиционный климат, который является сегодня главным ограничением. Стимулирующий инвестиционный климат — это когда я хочу работать, когда понимаю, что могу получить свою маржу. А когда невозможно оценить перспективы и еще потребительский спрос стагнирует — ради чего вкладывать? Реальные мотивации к повышению активности частного капитала трудно различимы на фоне возведенных по этому поводу монументальных вербальных конструкций. Недавно вот мы услышали крик души главы ЦБ Эльвиры Набиуллиной, указавшей, что монетарными мерами – снижением ключевой ставки или другим инструментарием денежной политики – структурных проблем не решить.

Для этого требуется, прежде всего, установление понятных правил и принципов функционирования деловой среды. Понятно, что декларация о пресловутой «регуляторной гильотине» появилась не от хорошей жизни. Но ее «очищающий нож» все никак не опустится: с виртуальной «плахи» норовят убрать целые пласты ведомственного нормотворчества. А предпринимателям так и не понятны перспективы распространения неналоговых платежей, условий доступа к сетям, тарифов инфраструктурных монополий. Да и с запуском модели индивидуального пенсионного капитала сколько лет не могут решить! А это как раз структурная реформа. Без пенсионных накоплений коэффициент замещения через десять лет снизится чуть не до 20% с нынешних 30%. Можно ли выживать на такие деньги? Запуская проект, предприниматель должен учитывать динамику издержек на ФОТ и соцстрах, представлять уровень социальной напряженности через 5-6 лет. Он должен понимать, какие налоговые льготы получит в случае софинансирования пенсионных накоплений своих работников – ведь, по сути, это инвестиции в человеческий капитал. Но – молчание было им ответом…

Нацпроекты, это, конечно, хорошо. Но чтобы они заработали, в их исполнение должен быть вовлечен бизнес. Все вроде верно: проектный подход – это как раз по-бизнесовому, это должно быть понятно предпринимателям. Но тогда как им объяснить, почему на начало второго полугодия уровень кассового исполнения нацпроектов составлял всего 32,4%. Кроме того, совместное нацпроектирование – это регулярные коммуникации, постоянный диалог сторон, совместный контроль за исполнением. По-другому никак не сработает. По факту же, до сих пор не могут принять закон о соглашениях по защите и поощрению капвложений, который в нынешней редакции, кстати, тоже не свободен от рисков расширения сферы «ручного управления». А это отнюдь не общестимулирующий инвестиционный климат: вроде все в конкуренции равны, но кто-то будет еще равнее.

Сколько еще мы можем проехать на инерции, без структурных реформ? Сроку у нас – до начала следующей мировой рецессии, которую, по прогнозам, стоит ждать или уже в конце 2020-го или в первой половине 2021-го. Если продолжим движение по накатанной, провалимся сильнее, чем остальной мир. Поэтому для нас вызов с темпами роста экономики связан еще и с глобальным контекстом.

Как вариант, мы можем в очередной раз предъявить рост, сходный с тем, что был в 2018-м. Но тогда рекорд был достигнут в результате накачки анаболическими стероидами: строительство Крымского моста, досрочное введение СПГ Ямал, значительный объем гособоронзаказа (часть затрат на вооружение оценивается как инвестиции). Можем, конечно, что-нибудь подобное выдать, начав, например, нормально финансировать нацпроекты. Но такого рода стимулирование в отрыве от перезапуска деловой среды –не органический, не естественный рост. А это значит, что мы из кризиса будем выходить с еще большим напряжением. И снова вернемся в 2019 год и будем думать, какие же еще структурные реформы записать в очередной целевой сценарий.

С начала года экономика растет темпом ниже даже довольно скромных официальных ожиданий. Корректировка экспертных прогнозов пока на «медвежьей» траектории – в среднем около 1%. Тем важнее усилия второго полугодия, обеспечивающие эффект-2020, когда возвращение в интервал 1,5-2,0% вполне возможно. Для этого требуется продолжение плавного смягчения денежно-кредитных условий при тщательном учете проинфляционного давления бюджетных эмиссий, включение госрасходных и нацпроектных стимулов и, конечно же, реанимация структурной повестки, обеспечивающей комфортные перемены в нынешнем резко-континентальном инвестклимате.

Стагнация на пороге роста?

Во втором квартале 2019 г. в российской экономике доминирующей тенденцией стала стагнация. Существенно замедлилась динамика всех основных компонентов экономического роста, хотя причины такого замедления были разные. Остановился рост потребления населения (из-за стабилизации реальных доходов и ограниченности возможности перераспределения ресурсов из сбережений в потребление), экспорта (отчасти, но только отчасти, из-за загрязнения нефти в трубопроводе «Дружба»), инвестиций в основной капитал. Против роста последних работает целый комплекс факторов, важнейшим из которых стало влияние монетарной политики. Высокие ставки Банка России не просто демотивируют компании от рискованного инвестирования, но и наблюдается активный переток средств компаний с расчетных счетов (с минимальным процентом) на депозиты. Таким образом, даже те деньги, которые есть в частном секторе, перестают «работать на рост». Одновременно, бюджетный профицит на фоне повысившегося в начале года налога на добавленную стоимость, привел к «вымыванию» денег из экономического оборота на счета бюджета (в размере 2.31 трлн. руб. на 1 июля, что сопоставимо с частными инвестициями за первый квартал 2019 г.). В то же время, есть признаки того, что экономика находится буквально «на пороге роста»: это и повышение потребительской активности в крупных городах (увеличение «среднего чека» по данным ИХ «Ромир»), и стабилизация инвестиционной активности в целом ряде производств, не связанных ранее с (завершившимися) «мегастройками». Поэтому, вероятно, даже не очень сильного импульса к росту (снижения ключевой ставки Банка России, активизации бюджетных расходов по нацпроектам и т.п.), будет достаточно, чтобы «перезапустить» рост.

Из доклада «Тринадцать тезисов об экономике: июль 2019» Центра макроэкономического анализа и краткосрочного прогнозирования

Рецессия уже в этом году

Эксперты Института экономики роста им. Столыпина, который возглавляет уполномоченный при Президенте РФ по правам предпринимателей Борис Титов. В исследовании Института приводятся данные Росстата, прогноз которого роста экономики за год по итогам первого квартала 2019 года составил 0,5%. По мнению экспертов, рост этот – исключительно за счет некоторой положительной динамики крупных предприятий и госсектора, в остальном же анализ реестра МСП говорит о снижении экономической активности.

В первом полугодии число работников на таких предприятиях сократилось на 1,6%, количество самих предприятий – на 7-8%. Экономисты института считают, что спад начался в августе 2018 года.

«Учитывая текущую экономическую политику (жесткая налоговая политика и жесткая денежно-кредитная политика) и слабый эффект национальных проектов, техническая рецессия в экономике может быть зафиксирована уже в 2019 году.

Ранее Минэкономразвития прогнозировал техническую рецессию в 2021 году. (Техническая рецессия – это негативный рост ВВП в течение двух кварталов подряд. Национальное бюро экономических исследований, главная аналитическая служба США, считает, что подобное событие не обязательно должно характеризоваться как рецессия).

Три полюса силы

Три полюса силы

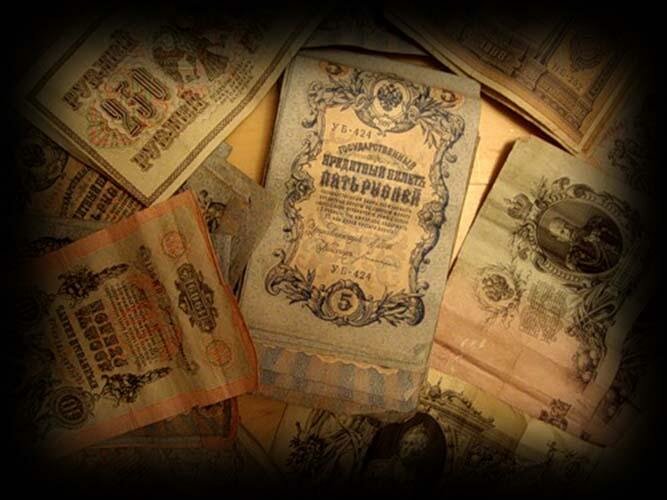

250 лет назад, 9 января 1769 года, императрица Екатерина II издала манифест об учреждении в Санкт-Петербурге и Москве банков для обмена монет на государственные ассигнации «на сделанной для того нарочной бумаге с внутренними прописями», т. е. с водяными знаками.

250 лет назад, 9 января 1769 года, императрица Екатерина II издала манифест об учреждении в Санкт-Петербурге и Москве банков для обмена монет на государственные ассигнации «на сделанной для того нарочной бумаге с внутренними прописями», т. е. с водяными знаками.

Алексей Ведев,

Алексей Ведев,